📰Новости

Экспорт украинского рапса в сезоне-2024/25 просел до трехлетнего минимума.

Украина в сезоне 2024/25 поставила на внешние рынки около 3,1 млн.т рапса, что на 15% меньше предыдущего сезона — минимальный показатель за три года. Спад связан с сокращением внутреннего производства масличной. В новом сезоне объемы экспорта могут снизиться до 2,7 млн.т из-за ожидаемого снижения урожая и возможных ограничений, связанных с обсуждением экспортной пошлины. Несмотря на начало уборочной кампании, цены могут вырасти при ухудшении ситуации у других крупных производителей.

Ценовой ориентир

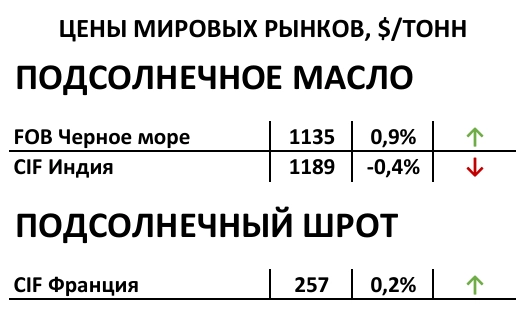

Подс. масло (FOB Азово-Черноморск. бассейн) - 1 105 $/Т (-0,5%)

Пальмовое масло (FOB Индонезия) - 1 018 $/Т (-1,2%)

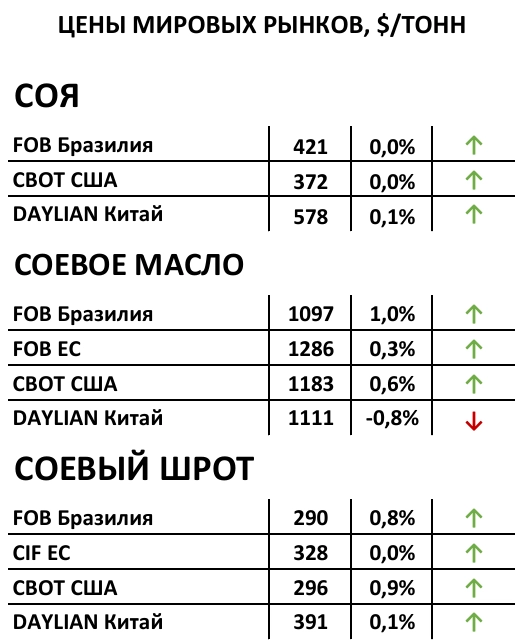

Соя (Биржа CBoT) - 372 $/Т (-4,3%)

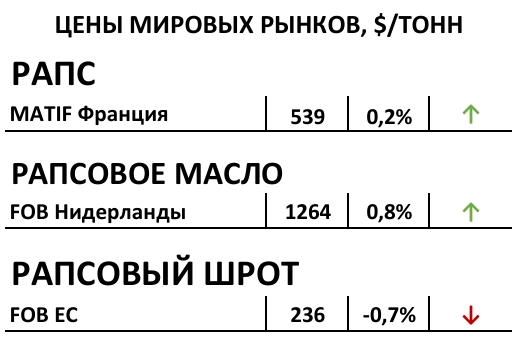

Рапс (Биржа EuroNext) - 539 $/Т (-0,7%)

🛃 Пошлина

Вывозные пошлины на Июль:

Подсолнечное масло - 4 739,3 руб./Т (-2 380,5 руб./Т к июню)

Подсолнечный шрот - 1 054,4 руб./Т (-189,7 руб./Т)

Индикативные цены:

Подсолнечное масло - 1 136,6 $/Т (-17,3 $/Т)

Подсолнечный шрот - 219,8 $/Т (+1,5 $/Т)

🌻Подсолнечник

Масло

На отчетной неделе спрос на подсолнечное масло со стороны Турции укрепился до 1 178 $/Т (CIF Мармара), фрахт снизился до 41 $/Т. По расчетам экспортного паритета цена для Турции составляет 1 110 $/Т (FOB Малая вода). В Индии цены за неделю держались около 1 200 $/Т (CIF Ченнай), а при фрахте 63 $/Т — около 1 109 $/Т (FOB Большая вода). Рынок получил поддержку из-за ограниченного предложения, выхода предприятий на ППР и ожиданий отмены экспортной пошлины в июле-августе. Внутренние цены выросли до 87–88 тыс. руб./МТ (EXW), порты — до 89 тыс. руб./МТ (CPT). Восстановление спроса после плановых ремонтов и рост цен также поддерживают рынок, а снижение переработки подсолнечника может дополнительно ограничить предложение.

Внутренний рынок

Цены на подсолнечник в большинстве российских регионов остаются стабильными уже неделю, с небольшой волатильностью в отдельных субъектах, где продолжается закупочная кампания. Заводы либо не проявляют интереса к семечке, либо переключаются на озимый рапс, особенно на Юге РФ. Аномально жаркая погода (+40°C) и недостаток влаги создают напряжение на рынке и могут ограничить урожайность, хотя возможна компенсация за счет более высоких сборов в Центральной России и Поволжье при благоприятных погодных условиях. Оценка валового сбора подсолнечника на сезон-2025/26 повышена до 18,3 млн. тонн и будет корректироваться по мере уборки и погодных условий.

Шрот

Рост спроса на подсолнечный шрот со стороны животноводства и остановка некоторых заводов вызвали повышение цен на неделе. В краткосрочной перспективе цены могут продолжить расти, особенно при задержке полевых работ из-за засухи. Однако ожидается рекордное предложение семечки, что может снизить прогнозы на рост стоимости шрота осенью при увеличении производства. Конец сезона 2024/25 может стать выгодным временем для продаж в текущих условиях.

Жмых

Жмыхи остаются на уровне 23 000-24 000 руб./Т с НДС. Цены в РФ стагнируют уже много недель к ряду.

Средняя цена закупки подсолнечника (СРТ - завод):

ПФО: 40 400 ₽/т с НДС (+200 ₽/т)

ЦФО: 42 000 ₽/т с НДС (+150 ₽/т)

ЮФО: 41 300 ₽/т с НДС (+0 ₽/т)

СФО: 39 500 ₽/т с НДС (+1400 ₽/т)

Актуальные прайс-листы покупателей тут

🌱 Соя

Внутренний рынок

Цены на соевые бобы в РФ постепенно снижаются, заводы смещают спрос к уровню около 41 000 руб./Т. Это соответствует мировым трендам и динамике готовой продукции. Заводы сохраняют умеренный оптимизм по поводу будущего урожая, хотя выводы преждевременны. В июле погода больше опасна для подсолнечника, чем для сои, и при улучшении условий переработчики могут продолжить снижать закупочные цены на урожай 2025/26.

Биржевой рынок

Биржевой индекс сои на Национальной Товарной Бирже составил 38 500 руб./Т (11.07). В нашем приложении вы можете следить за регулярным биржевыми аукционами по сое, чтобы выгодно продавать там свой урожай.

Фьючерсы на сою на Чикагской бирже за отчетную неделю снизились, достигнув минимума с апреля (372 $/Т). Благоприятные погодные условия в США оказывают давление на рынок, доля отличных посевов выросла до 12%. Отсутствие прогресса в торговом конфликте с КНР вызывает опасения по спросу на американскую сою, в то время как Китай смещает закупки в Бразилию и другие регионы.

На Даляньской бирже цены также снизились: соевое масло подешевело, шрот немного потерял позиции.

Средняя цена закупки сои (СРТ - завод):

ЦФО: 40 000 ₽/т с НДС (-900 ₽/т)

ЮФО: 40 100 ₽/т с НДС (-100 ₽/т)

ДФО: 35 000 ₽/т с НДС (+0 ₽/т)

Актуальные прайс-листы покупателей тут

🏵️ Рапс

Внутренний рынок

Затяжные дожди в ЦФО отложили начало уборки озимого рапса: первые покосы ожидаются через 7-10 дней, а массовый старт — в конце июля. На Юге уборка уже идет и показывает небольшое снижение урожайности (-5%), при этом озимый рапс пострадал меньше зерновых. Цены на рапс на Юге — 35-36 с НДС, продавцы не торопятся с продажами; в Центре — около 37 с НДС, объем предложения низкий.

Биржевой рынок

Торгов по рапсу на НТБ не проводилось. В нашем приложении вы можете следить за регулярным биржевыми аукционами по сое, чтобы выгодно продавать там свой урожай.

Фьючерсы на рапс на бирже Euronext продолжают снижаться. Августовский контракт 10.07 достиг самой низкой цены с июня — 539 $/Т. Тенденция связана с общим падением цен на commodities и увеличением предложения рапса в ЕС.

Средняя цена закупки рапса (СРТ - завод):

ЦФО: 37 500 ₽/т с НДС (-1500 ₽/т)

ЮФО: 35 900 ₽/т с НДС (-100 ₽/т)

СФО: 43 000₽/т с НДС (+1000 ₽/т)

Актуальные прайс-листы покупателей тут

Комментарии